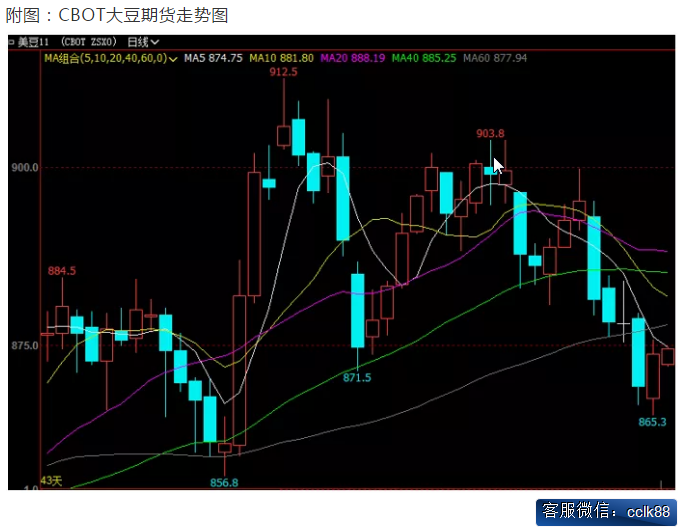

引言:由于美国中西部产区天气整体良好,大豆作物生长状况改善,叠加中美紧张关系升级,导致近期以来芝商所旗下的CBOT大豆期价震荡下跌,主力11月合约曾跌破870美分关口,最低一度下探至865.25美分/蒲式耳,而出口数据良好发酵虽然提振豆价低位温和反弹,但也仅是收复少部分失地,截止本周一晚CBOT大豆主力合约仍仅报收于873.25美分/蒲式耳,较7月下旬小高位903.75累计跌逾3.4%。值此之际,本周三晚上美国农业部(USDA)将携最新月度供需报告登场,此次报告对芝商所旗下CBOT美豆市场有何影响?国内油粕行情又将对此作何反应?让我们拭目以待!

附图:CBOT大豆期货走势图

一、8月报告前瞻分析

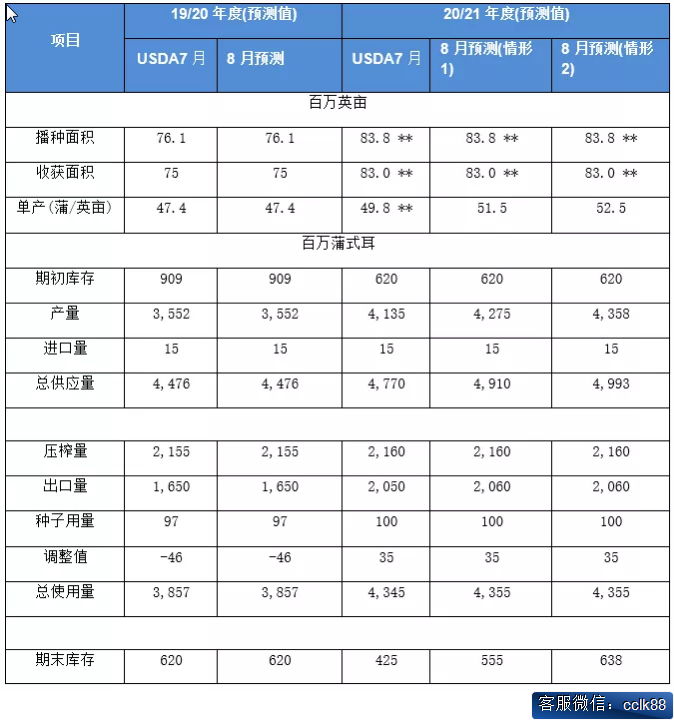

分析师们平均预期美国农业部(USDA)料将在月度供需报告中公布,美国2020年大豆产量料为42.74亿蒲式耳,预估区间介于41.50-44.99亿蒲式耳,USDA7月预估为41.35亿蒲式耳。美国2020年大豆单产料为每英亩51.3蒲式耳,预估区间在50.0-53.0蒲式耳,USDA7月预估为49.8蒲式耳。同时,分析师还平均预期,美国农业部(USDA)料将在月度供需报告中公布,美国2020-21年度大豆年末库存为5.27亿蒲式耳,预估区间介于4.4-6.89亿蒲式耳之间,美国农业部7月预估为4.25亿蒲式耳。

我们预计2019/20年度的陈豆供需数据不会有太大的调整。新作方面,自美豆生长季以来产区种植天气条件整体良好,大豆作物生长状况改善,据USDA发布的最新作物周报显示,截至2020年8月9日当周,美国大豆优良率为74%,高于此前市场预期72%及去年同期为54%,预计USDA大概率将会调升单产预估,只是具体调整幅度有待商榷。值此之际,我们分别选取新豆单产两种调整情况,对8月份USDA报告的供需平衡做一个推演(如下表所示),美国国内压榨量、收获面积均维持不变,而出口上调至20.60亿蒲式耳,结果显示,如果单产上调至51.5蒲左右的话,则美新豆期末库存上调至5.55亿蒲式耳,这虽然略高于市场预期,因利空提前有所消化,预计这个上调幅度对美豆市场打压力度有限。但如果单产上调过多,至少52.5蒲的话,则届时期末库存上升幅度将较大,或将提高至6.38亿蒲式耳以上,这将远高于市场预期,美豆价格或因此承压。

附表1:

二、过去10年USDA8月报告产量、库存调整趋势及对CBOT大豆行情的影响

通过观察过去10年的数据我们可以发现,USDA8月供需报告公布当天,CBOT大豆期价在过去10年间有6年下跌(平均跌幅2.88%),4年上涨(平均涨幅2%),下跌概率为60%,报告后的一周(包括报告公布当天),CBOT大豆期价在过去10年间有6年下跌(平均跌幅2.63%),4年上涨(平均涨幅4.03%),下跌概率为60%。也就是说从往年规律来看,USDA8月供需报告当天芝商所旗下CBOT大豆期价基本跌多涨少。

附表2:

三、报告时的中国油粕基本面情况

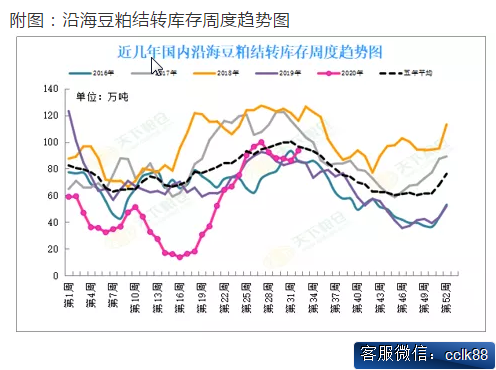

豆粕:大豆压榨量持续超高,近周以来国内豆粕库存有所回升,截止8月7日当周,国内沿海主要地区油厂豆粕总库存量93.5万吨,较上周的86.02万吨增加7.48万吨,增幅在8.70%,较去年同期85.9万吨增加8.84%。下周油厂压榨量预计维持205万吨左右的超高水平,预计豆粕库存或继续回升。

附图:沿海豆粕结转库存周度趋势图

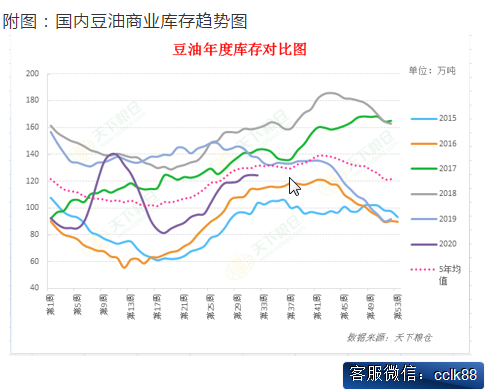

豆油:近周以来国内豆油库存小幅下降,截至8月7日,国内豆油商业库存总量124.28万吨,较上周的124.595万吨降0.315万吨,降幅为0.25%,较上个月同期118.6万吨增5.68万吨,增幅为4.79%,较去年同期的137.72万吨降13.44万吨,降幅9.76%,五年同期均值135.55万吨。

附图:国内豆油商业库存趋势图

四、美豆后市展望及对中国油粕市场影响

美豆方面:美豆产区进入生长季以来天气条件整体良好,大豆作物生长状况改善,美豆优良率最新上升至74%,高于市场预期72%,亦远高于去年同期54%,近期USDA大概率将会调升单产预估,假设本次报告中美豆维持国内压榨量、收获面积均维持不变,而出口上调至20.60亿蒲式耳,结果显示,如果单产上调至51.5蒲左右的话,则美新豆期末库存上调至5.55亿蒲式耳,这虽然略高于市场预期,因利空提前有所消化,加上中国持续买豆带来的潜在支持,预计这个上调幅度对美豆市场利空影响有限,短期美豆料将在870关口附近窄幅震荡。相反而言,如果出现单产上调至高于52.5蒲这种情况的话,届时期末库存将会出现远超市场预期的上升,重新上升至6亿蒲式耳以上,这也将打压美豆价格再度走跌,可能重新下探至850-860美分关口附近。

国内油粕方面:

豆粕方面:因美盘大豆大幅下跌之后榨利丰厚,上周中国采购了约55-60船大豆,其中至少有30船巴西大豆新作。根据美湾船表显示,8月迄今已有5船共33.8万吨美豆装往中国,且有16船共计137.8万吨大豆待装往中国,因此预计8月将有171.6万吨美豆装往中国。因前期装运了大量巴西大豆,8月份进口大豆到港量超千万吨,油厂开机率仍超高,大豆到港量庞大,豆粕库存也止降明显回升,截止8月7日当周,国内沿海主要地区油厂豆粕总库存量93.5万吨,周比增幅在8.70%,油厂压力逐渐显现,广东等部分油厂出现催提情况,加上美豆产量预期庞大,市场预期8月USDA报告偏空,均将拖累豆粕价格走势。但猪料需求持续增长,及水产养殖进入旺季,养殖业逐步复苏,且相比杂粕,豆粕性价比优势明显,饲料配方中豆粕添比较高,豆粕需求仍可期,而不少油厂8月的豆粕基本已销售完毕,远月销售比例也高,目前执行合同为主,油厂挺价心理犹在,这给豆粕市场带来利好支撑,或延缓其行情下跌步伐,短线豆粕价格料将震荡小幅回调整理为主。

豆油方面:

随着作物丰产预期打压美豆持续四日下跌并跌至870美分附近叠加人民币升值均降低了国内进口大豆成本,这令国内油脂市场的成本支撑随之减弱。与此同时,原料供应充裕令上周国内油厂压榨量仍处于204万吨/周这一超高水准,本周及下周或分别进一步升至205万吨/周、208万吨/周的水平,且随着上周某国有油脂集团在各区域大量抛售豆油,资金炒作豆油四季度供应偏紧的意图遭遇打压,共同拖累豆油现货走势。不过现阶段国内豆油累库进展仍相对迟滞,数据显示上周国内豆油商业库存总量124.28万吨,周比小降0.25%,而未执行合同再创新高,飙升至255.3万吨周比增6%,且中下游市场中包装油需求尚可,棕油、菜油库存整体仍处历史同期低位,加上中美关系紧张及通胀预期背景下,油厂仍有挺价意愿。但美豆大幅回撤及人民币升值背景下大豆进口成本下降明显,盘面榨利良好吸引油厂持续买豆,市场预期USDA本月报告偏空,预计短线国内豆油行情延续震荡回调整理概率较高。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。