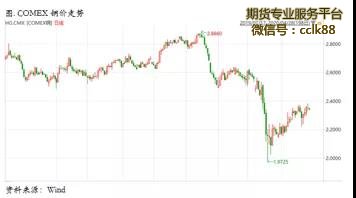

一、本周COMEX铜市场回顾

上周COMEX铜价先抑后扬,周初开盘后触及2.37美元/磅的周内高点,随后承压下行,创出2.2170美元/吨的周内低点。整体来看,铜价上周处于区间震荡的格局,其自身的反弹动能如我们上周周报中指出,已经开始衰减,因此某种程度上呈现出于其他风险资产的运行更强的相关性。

上周COMEX铜价格曲线较此前向下位移,整体仍然呈现contango结构,价格曲线近端的back结构消失,与我们上周的提示一致。从当前的库存来看,COMEX整体库存连续累积,已经回升至将近4.13万吨左右。当然从绝对数量上看这仍然属于历史低位水平,但考虑到受疫情的影响,我们认为目前COMEX库存仍将继续处于累积的状态之中,并不利于back结构的走强。不过目前海外冶炼厂和矿山因为疫情的影响出现了一定的供应扰动,这很有可能对COMEX铜库存的带来波动。另外一方面由于库存本来仍处于低位且远期是contango结构,对于持货商而言控制货物的集中度仍然可行。因此在近期的近端contango出现之后,未必还会有很明显的走阔空间,跨月反套头寸可以考虑离场,预计近端一段时间内都会在两种结构之间摇摆。

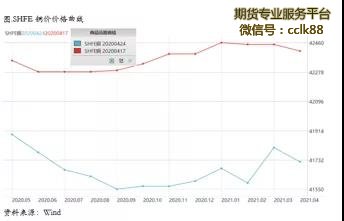

二、上周SHFE铜市场回顾

上周SHFE铜价同样走出了先抑后扬的走势,运行节奏与COMEX铜基本一致,周一至周三价格震荡偏弱,周四周五有所回升。近期国内精炼铜需求持续边际改善,上期所库存、广东地区库存和保税去库存持续下降,现货维持坚挺,下游采购情绪较好。但是目前利好因素随着时间的推移逐步被交易在价格之中,后期可能面临赶工潮结束、季节性旺季褪去、外需走弱传导至内需等因素,需要谨慎对待。另外近日陆续有地方政府推出针对有色金属的商业收储计划,对金属影响如何我们将在后文中详细分析。

上周SHFE铜价格曲线较此前整体位移向下,在绝对价格下跌过程中,曲线近端的back结构变得更为陡峭。我们此前的周报已经连续几周提示关注沪铜的买现抛期和买近抛远的策略,目前已经完全兑现。我们认为后续沪铜的买现抛期和买近抛远仍然有一定空间。主要在于:首先国内消费仍然处于修复的过程之中,这意味着去库的状态暂时不会停止,库存仍将持续下滑;其次海外因为疫情的影响,铜矿和精炼铜的主产国和主要进口国的生产和运输都出现了扰动,这可能将影响后续进口的数量和效率,有利于近端走强;此外,目前另一因素在于地方政府推出了商业收储的计划,姑且不论商业收储是否最终可以执行,但有此预期存在,对于推升价格曲线近端的确定性会更强。因此我们认为虽然沪铜的borrow行情已经走了一段了但是接下来可能还有一部分空间。

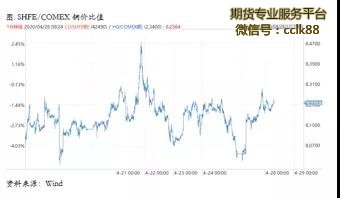

三、国内外市场跨市套利策略

上周SHFE/COMEX比价运行重心没有显著变化,全周基本维持在8.20左右运行。我们此前周报中指出可以逢低介入跨市场反套,目前需要等待比价回落的机会。根据我们近期的跟踪观察,国内需求势必好于海外需求,加之目前海外矿山和冶炼的生产和运输开始受到扰动,而中国又是铜精矿和精炼铜的进口大国。目前疫情在智利、秘鲁等主要铜矿产地有所发酵,不少大型铜矿已经降低运营负荷甚至暂时关闭运营,因此国内需求将推升比价,并且如果进口窗口打开并不能吸引进口量的快速补充,那么窗口可以不在短时间内关闭,甚至有可能给出一个更好的利润,目前铜精矿加工费已经出现下降就从侧面印证了这一问题。另外,目前国内沪铜的价差结构已经非常平坦,接下来不排除出现back的可能,而COMEX的近端back也已经消失,整条曲线回归到contango结构,这也有利于反套头寸在两个市场的移仓换月。目前国内地方政府推出了商业收储的政策,虽然还缺乏具体细节,也不知具体的收储额度,但这仍将抬高沪铜价格曲线近端,从而抬高比价。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。