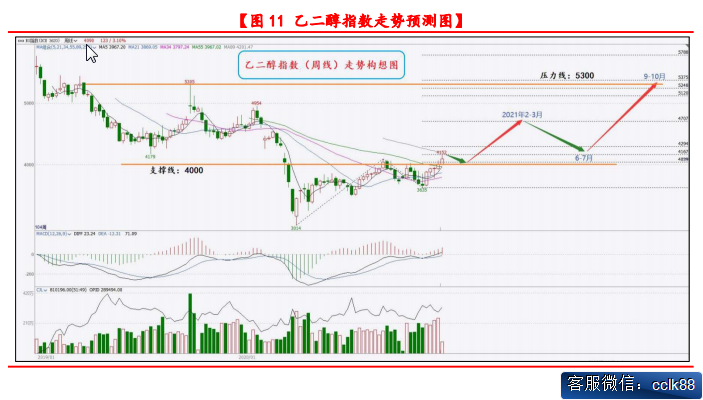

乙二醇2021年价格走势预测:需求逐步改善,中期利好上涨

admin未知

二季度以来,部分化工品超跌后呈现修复反弹,而乙二醇下有底部成本支撑,正因为估值持续偏 低,因此受到多头资金的青睐。然而,随着上游煤价回升,煤制亏损修复,装置陆续重启提负生产。 RCEP 对于需求端的利多效应尚需时间。可见,单靠挤出煤制供应不足以化解高库存,即使煤制产能 全部被挤出,乙二醇供应依旧过剩。因此,只有油化工利润压缩减产才能促进供需平衡。但从中长期 看,未来煤制路线扩产规模较大,合成气、一体化装置低成本生产,国内外高成本产能势必将被淘汰。

因净进口大涨,上周 EIA 原油库存意外增加 1519 万桶。美国或将推出财政刺激计划,英国批准 新冠疫苗注射;安全有效的新冠疫苗有望在春季前推出,提振全球石油消费前景。OPEC+宣布明年 1月增产,但进一步增产规模不得超过 50 万桶/日。国际油价大涨,并突破 9 个月的底部区间。10 月 我国煤炭进口量同、环比分别降 45%及 26%。供暖季矿区煤价坚挺,港口优质货源持续偏紧。另外, 今年强“拉尼娜”带来冷冬,非电终端处于秋季生产高峰,民用取暖及重工业需求旺盛。在澳煤及异 地报关受禁之下,国内供应缺口放大。当前,进口煤政策已有松动,部分仍有严控;年底煤矿安全检 查频繁,港口可售货源偏少。低温雨雪天气之下,用煤需求推涨日耗,电厂冬储采购意愿增加终端积 极补库,煤价创上市新高。预计,成本端支撑力度大幅走强后,后市或高位回落。

总体而言,自“疫情底”以来,乙二醇估值持续偏低,筑底期已近 9 个月之久。即便利润性减产 抑制了供应增速,但相比于甲醇等崛起的煤化工品种,下半年 MEG 新装置集中投产,现货端消化压力 增加。海外疫情犹在,终端需求受限,弱势基本面由此限制期价涨幅。但同时也要注意到,化工板块 超跌反弹后,整体已脱离熊市。未来,通胀预期、周期驱动可能助力 MEG 实现修复补涨。

微信扫码二维码 “零佣金”期货开户