当前,疫情犹存,豆油消费仍将趋弱,且随着进口大豆(4610, -43.00, -0.92%)集中到港,豆油产量或恢复性增加,豆油期货反弹难以为继。

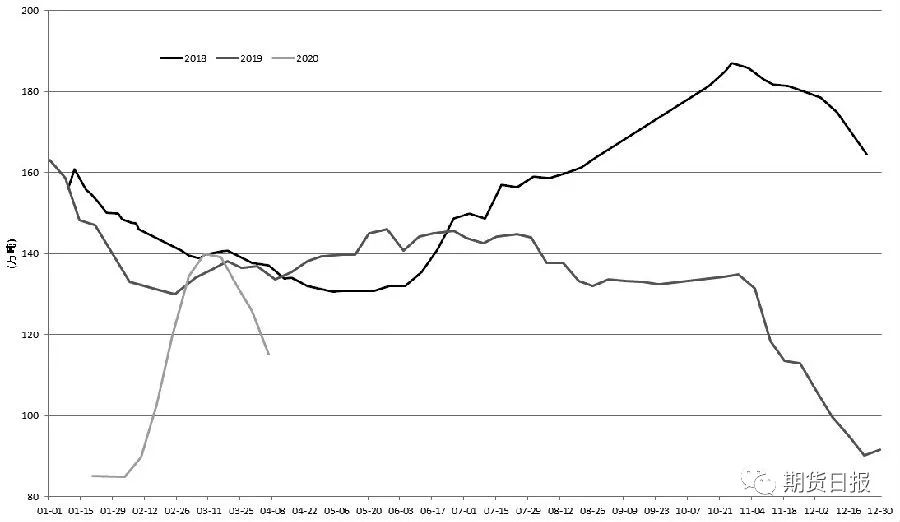

图为近三年来油厂豆油库存走势(单位:万吨)

图为近三年来油厂豆油库存走势(单位:万吨)由于下游集中补库完成,加之原油弱势难改,大连豆油期货反弹乏力。展望后市,进口大豆到港量上升,豆油供应趋于增加,但美豆进入播种季节,炒作因素较多,这将限制豆油价格下行空间。整体上,豆油期货维持低位振荡概率较大。

豆油需求疲软

一般春节后是油脂消费相对淡季,今年由于新冠肺炎疫情扩散,下游消费更是疲弱,2月中旬以后,豆油期现货价格大幅下挫。受买涨不买跌的心理影响,油脂下游进货意愿较低,流通渠道库存较少。3月下旬后,随着国内疫情缓解,油脂下游消费略有起色,价格触底回升,下游进货信心增强,沿海油厂豆油库存迅速回落。截至4月10日,国内油厂豆油库存总量为102.766万吨,较上周的115.126万吨降12.361万吨,降幅为10.74%,较上月同期的139.8万吨降37.035万吨,降幅为26.49%。沿海油厂库存短期大幅下降,是油脂库存从油厂向渠道以及消费终端的转移,在渠道以及终端完成补库后,沿海油厂豆油库存或恢复性上升。

目前,国内疫情大为缓和,但饭店、食堂尚未完全放开,在海外疫情继续扩散的情况下,国内输入性病例难以隔绝,防控形势依旧严峻,油脂消费无法恢复到往年水平。

另外,由于原油主产国协商减产数量低于预期,原油价格反弹力度偏弱,豆油工业需求将大幅低于预期。

豆油供应增加

3月进口大豆到港量偏低,近6周国内油厂大豆压榨量维持偏低水平。其中,最近一周第15周(4月4—10日),全国各地油厂大豆压榨量为135.66万吨,周环比减少8.18万吨,降幅为5.6%,为近9周以来最低水平。相应地,豆油产出量也不断下降。但是,后期随着进口大豆到港量增加,油厂原料匮乏问题解决,在较高的压榨利润刺激下,油厂大豆压榨量将迅速回升。预计本周(第16周)国内油厂大豆压榨量将恢复到160万吨,下周将增加到175万吨。

另外,由于目前为巴西大豆集中收获上市期,上月巴西港口大豆装船数量创单月历史新高,其中大部分运往中国,使得今后几个月我国大豆到港量大幅高于前期预期。预计4月国内各地港口进口大豆预报到港104船682万吨;5月预计到港990万吨,较上次预估增30万吨;6月980万吨,较上次预估增30万吨;7月960万吨;8月850万吨;9月750万吨。按这个进度,预计2019/2020年度(2019年10月—2020年9月)我国大豆进口量达到9356.25万吨,较上年度增加13.01%。由于大豆进口预期量较大,油厂开工有保障,豆油供应量大概率增加。

棕榈油为我国第二大消费油脂,而且随着气温升高,棕榈油消费占比更大,对油脂整体走势产生较大影响。目前马来西亚、印度尼西亚等棕榈油主产国进入增产周期,虽然由于疫情扩散,马来西亚部分地区对棕榈果采摘设限,但棕榈油季节性增产趋势明显。与此同时,疫情扩散使得棕榈油需求不振,主产国棕榈油出口不旺,库存上升,价格走弱。马来西亚棕榈油局最新月度报告显示,3月马来西亚棕榈油产量为139.73万吨,较上月的128.85万吨增加8.44%,高于市场预期的131万吨;库存为172.86万吨,较上月的168.16万吨增加1.67%,高于市场预估的167万吨。ITS公布的数据显示,马来西亚4月1—15日棕榈油出口较上月同期下降3.58%至47.2万吨。

综上所述,下游补库促使油厂库存剧降,豆油价格反弹。但疫情犹存,豆油消费仍将趋弱,且随着进口大豆集中到港,豆油产量或恢复性增加,豆油期货反弹难以为继。另一方面,美豆进入播种季,天气炒作将提上日程,美豆走强将限制豆油跌幅。短期内豆油低位振荡概率较大。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货开户(五大国内期货交易所成本佣金费率、交易所保证金,包括原油、股指手机线上开户)

外盘期货开户(香港正规期货公司极低手续费、境外银行卡代办等外盘期货全程服务)

并提供微信实时跟投、期货培训,高端研究报告、账户委托理财等高水平期货交易服务,助您账户稳步增长。

提供商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者全球最低费率、最安全、最正规、最便捷的内盘、外盘期货交易通道

以专业的交易能力和信誉助力每一位期货投资者实现投资本金的增长!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的文/图等稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。