12月14日,经FDA批准,辉瑞制药公司疫苗已经在美国纽约投入接种。然而,我们并没有看到美股再创新高,还是维持高位震荡,市场对于美国经济的担忧在短期还很明显,债券市场反应无论是短端美债收益率,还是长端美债收益率都自12月初的高位回落,如2年期、3年期和10年期美债收益率在12月14日分别回落至0.13%、0.17%和0.9%,此前在12月初一度升至0.17%、0.22%和0.97%。为何美国正式接种疫苗,美债收益率反而回落,市场担忧没有散去呢?

疫苗难解短期担忧 财政刺激计划再延迟

一是疫苗只是对长期经济复苏利好,短期经济随着疫情恶化仍会转弱。疫苗最明显的作用,只是消除了全球经济的尾部风险,疫苗推广时间、产能、运输和存储方式、接受度和接种率、以及对不同人群的疗效等等等问题都有待解决。从疫情来看,美国疫情依旧严重,预计会影响四季度美国经济增长,目前已经在就业市场得到体现。美国约翰斯·霍普金斯大学的最新统计数据显示,截至美国东部时间12月14日,美国累计新冠死亡病例超过30万例,达300267例,累计确诊病例16388504例。

二是美国财政刺激计划迟迟未出,市场乐观情绪消退。在美国财政悬崖倒计时之际,美国民主党和共和党的一批议员公布了联合提出的抗疫救助方案细节,这次他们将总规模9080亿美元的方案一分为二,寻求以此让两党各自把持的参议院和众议院均能通过方案。一个提案规模7480亿美元,含资助小企业3000亿美元;每周300美元失业救济补助,以及疫苗分发资金。另一提案包含企业的疫情相关诉讼免责保护,以及对州和地方政府援助1600亿美元。值得注意的是,1600亿美元的较小规模提案聚焦的正是两党在新一轮刺激方面迄今存在的主要分歧。

12月11日,美国国会刚刚通过了为期一周的临时融资议案,给12月11日预算支出到期的联邦政府暂时“续命”一周,等于给争取同时通过抗议救助案和年度政府支出案的国会议员争取了一周的时间。但直到12月14日,还没有出现两党在主要争议问题上有突破性进展的迹象。

参议院争夺开始 市场寻求避险推升美债

三是美国总统大选尘埃落定,但是美国参议院争夺还存在悬念。12月14日,佐治亚州参议院决选的现场提前投票正式开始。目前共和党和民主党已分别获得50和48席,还剩下佐治亚州的两个席位没有最终归属,如果民主党最后能拿下这2个席位,那么两党打成50-50平。根据美国法律规定,在平局情况下将由副总统担任参议院议长,拥有额外的一票,即民主党将凭借这1票的优势掌控参议院。

如果最终民主党拿下参议院,那么可能会提高拜登税收改革方案的可能性,也可能会打击能源和金融行业,这对市场来说将是负面影响。不过有利的一面是,“蓝色浪潮”将帮助财政刺激方案更快通过。

四是美联储在12月议息会议上可能按兵不动。北京时间12 月17 日凌晨,美联储即将公布12 月FOMC议息决议、并更新联储官员对利率水平展望的点阵图。考虑疫情、疫苗量产等变量仍存不确定性,QE购债和抗疫资金援助等短期不会退出。我们预计会议继续维持当前基准利率水平不变,QE规模维持现状——即每月800亿美元的国债和400亿抵押支持债券(MBS)。

运用国债期货管理短端利率风险

总括而言,美国国债短期还存在阶段性上涨的可能,美债收益率短期会因疫情对美国经济构成冲击而回落。而美联储也将维持利率不变,并维持资产购买规模不变,且美国财政刺激计划难产,参议院争夺开始,市场在寻求避险,这进一步推升美债价格,美债收益率会回落。

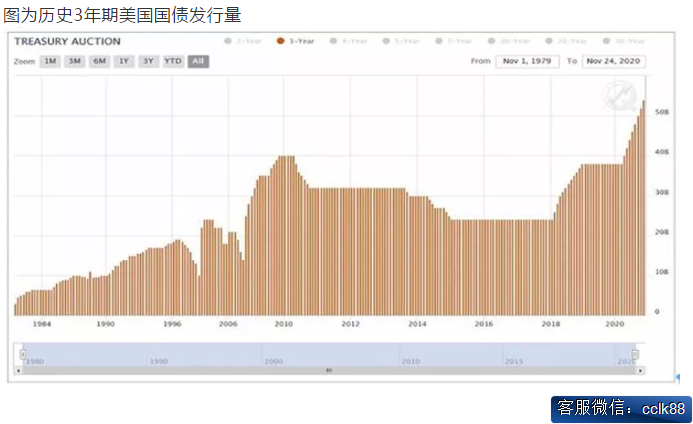

因此,芝商所3年期美国国债期货(Z3N)是管理短端利率风险的有效工具,该期货合约活跃度较好,投资者参与较为广泛。资料显示,3年期美国国债期货继续增长,新投资者增加和高额流动性使得11月连续第五次创发行量纪录(560亿美元),且超过90个全球参与者,涵盖了银行、资产管理公司和对冲基金等。

图为历史3年期美国国债发行量

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。