一、CBOT大豆一周走势分析

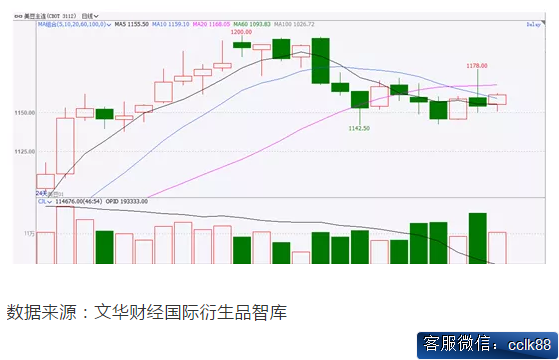

美豆主力合约(ZSF1)上周以1160.00美分/蒲式耳开盘,截至12月11日,美豆收盘价1161.50分/蒲式耳,上涨1.5美分/蒲式耳,涨幅0.00%。当周美豆成交量69.8万手,持仓量19.3万手,前一周持仓量28.9万手。

上周美豆未能延续此前的涨幅,一方面是因为上涨动力只剩巴西减产一条路,而巴西近期天气情况较好;另一方面美豆近期出口节奏也有所放缓。多头信心不足,美豆在震荡中试探性下跌。另外供需报告也未能有效提振市场,发布后美豆重返跌势。

二、12月美农业部供需报告利多幅度不及预期

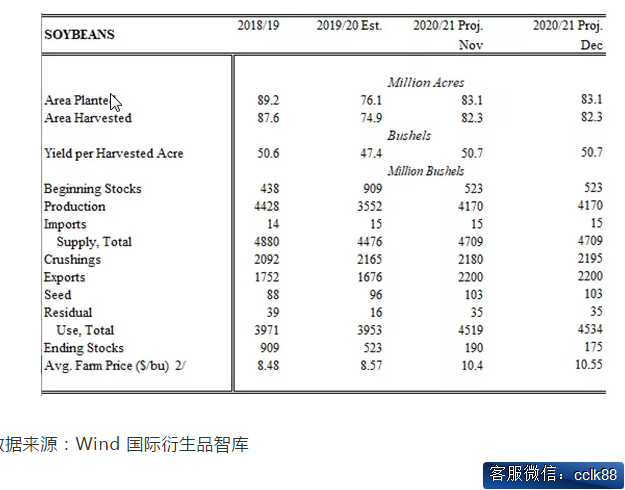

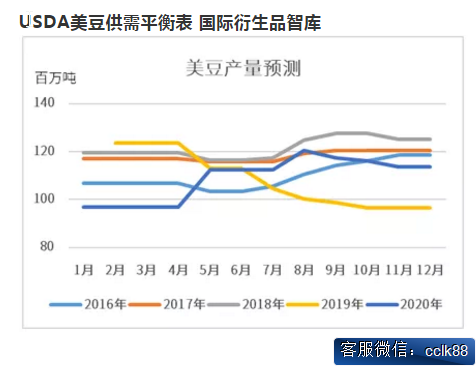

(1)美豆库存下调幅度低于预期。本次供需报告对美豆的调整较小,而此前市场关注点主要在出口和预期上,但本次报告意外对压榨进行了调整。具体来看,USDA发布的12月供需报告显示,由于压榨利润较好,2020/2021年度美国大豆压榨量由21.8亿蒲上升到21.95亿蒲,其他各项未调整,因此期末库存由1.9亿蒲下降至1.75亿蒲,高于此前市场的预期为1.69亿蒲。

USDA美豆供需平衡表 国际衍生品智库

(2)全球大豆平衡表调整不大。全球来看,12月供需平衡表将阿根廷大豆产量由5100万吨下调至5000万吨,压榨也由4000万吨下调至3900万吨。而全球大豆2020/2021年度产量下降,压榨增多,期末库存由8652万吨下降至8564万吨,但也高于此前市场预期的8511万吨。

表中并未调整市场关心的巴西大豆产量问题,因此市场的利多情绪落空。

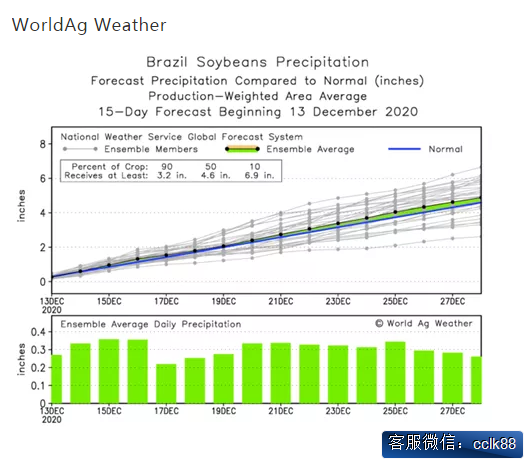

另外一方面,巴西大豆主产区降水和气温情况没有为后续生长带来新的麻烦。但前期的干旱影响了部分产量。据巴西农业部下属的国家商品供应公司(CONA)月度报告预计,2020/21年度巴西大豆产量为1.34451亿吨,比上月调低50.2万吨,因为南部地区天气干旱。CONAB 还预测下一年度巴西大豆出口量为8500万吨。

三、美豆出口偏低,压榨维持高位

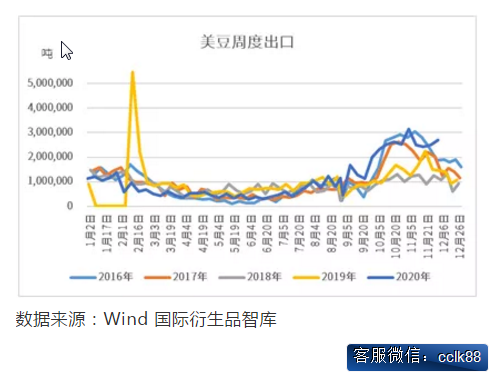

(1)美豆出口数据偏低。中方采购进度放缓,美豆出口数据偏低。

USDA12月10日发布的大豆出口报告显示,截至12月3日的一周,美国2020/2021年度大豆净销量56.9万吨;2021/2022年度大豆净销量16.8万吨;此前预期净销量为40-115万吨;向中国净销售2020/2021年度大豆68.54万吨,2021/2022年度大豆12.6万吨,装船量为189.91万吨。

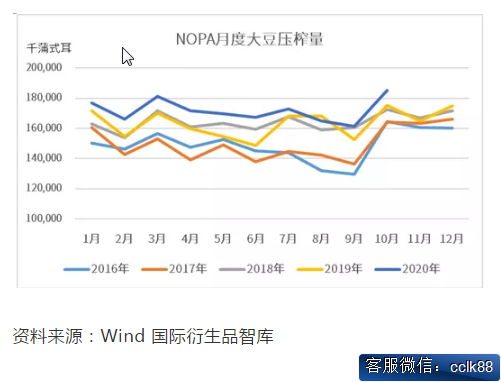

(2)美豆压榨较好。美国全国油籽加工商协会(NOPA)11月16日发布数据显示,美国10月大豆压榨量大增至纪录高位,高于所有交易商的预期。由于目前的压榨利润较好,12月供需报告也上调了美豆压榨量。

NOPA表示,10月大豆压榨量为1.85245亿蒲式耳,高于9月的1.61492亿蒲式耳及2019年10月的1.75397亿蒲式耳。这是纪录最高水准,刷新2020年3月创下的前一纪录高位1.81374亿蒲式耳。

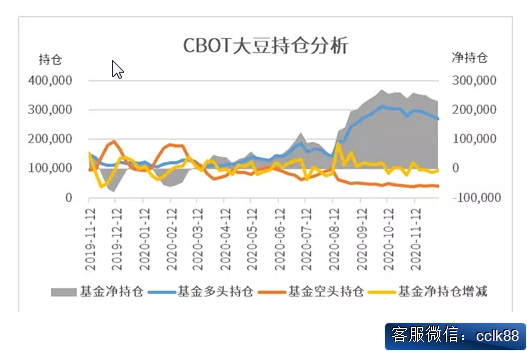

四、CBOT大豆期货与期权多头势力减弱

美豆多头势力继续减弱。CFTC的持仓数据显示,截至12月8日的一周,CFTC管理基金在CBOT大豆期货和期权合约的多单为199,967手,减少7,084手;空单为14,312手,增加1,944手。总体净多单185,655手。作为对比,上周为净多单194,683手。

五、CBOT大豆后市展望和策略

综上所述,国际衍生品智库分析师认为,供给方面,美豆收获已完成,目前处于销售旺季;巴西部分产区降水再次低于平均水准。需求方面,美豆10月压榨上升至历年同期新高;出口方面,近期出口数据略显疲软,但巴西大豆收获推迟或给美豆更长的销售窗口期。

美豆后续的关注重点仍然在巴西天气带来的升水和美豆的销售情况这两部分。由于前期市场对于这两个驱动带来的期货升水期望都较高,后续一旦出现不利变动,美豆就容易延续震荡偏弱的思路。同时管理基金多头的撤出也需要警惕。美豆近期建议持震荡思维,多头建议避险。

中孚期货期权网十年专业期货服务平台,业务内容:

内盘期货服务:交易所零佣金费率、交易所保证金,包括原油、股指手机线上开户;

外盘期货服务:外盘期货咨询、香港期货等外盘期货全程服务;

投资咨询服务:微信实时跟投、期货培训,高端研究报告、账户委托理财;

期权商品期权、股指期权开户、培训、期权策略构建等期权专业服务;

服务宗旨:致力于给期货投资者提供全球低费率、安全、便捷的内盘期货、外盘期货交易通道服务

以专业的交易能力和信誉助力每一位期货投资者!

客服微信号:

版权声明:本网未注明“来源:中国期货期权网”的稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。