国内5000元做一手原油期货,手续费400元一手原油期货内幕:非法

证监会在2月9日的新闻发布会上宣布,原油期货将于2018年3月26日,在上海期货交易所子公司——上海国际能源交易中心挂牌交易。这意味着中国首个国际化期货品种原油期货即将上市

中国原油期货上市进程缓慢 市场翘首以盼

中国是最早推出石油期货市场的亚洲国家。早在1992年底,原南京石油交易所就推出了石油期货交易;1993年年初,原上海石油交易所也推出了石油期货交易,主要是大庆原油、90号汽油、0号柴油和250号燃料油四种标准期货合约。

原上海石油交易所运作相对规范,交易量也最大,一度占到全国石油期货市场份额的70%左右,在其开市一年半的时间里,日均交易量就已排名世界第三,仅次于NYMEX和IPE。但是,由于当时对石油期货市场基本功能和风险程度认识不足,加之在国家层面缺乏统一集中的管理,受地方利益和部门利益的驱使,国内期货市场出现了盲目发展、风险失控等不良势头,最终国家不得不全面叫停了国内石油期货。所以说,市场近期热议的上海原油期货在理论上只能称之外“重推”,因为这是继1993年之后再一次推出的原油期货合约。[2]

自2012年来,中国一直在酝酿推出原油期货计划。当年,时任证监会主席郭树清在2012年湖北省资本时市场建设工作会议上提出“中国将在年内推出继美国、英国后的第三个全球性石油期货市场,以争夺石油定价权”。

2013年11月,上海国际能源交易中心正式揭牌成立,标志着原油期货的上市迈出了关键一步。不过,直至2014年年底,证监会批准上海期货交易所在其国际能源交易中心(INE)开展原油期货交易。

2015年3月、6月、8月上海国际能源交易中心接连发布了三次征求意见稿,就业务规则和原油期货标准合约向社会公开征求意见。这也令市场猜测原油期货即将进入倒计时,但是之后迟迟没有动作。

2016年1月,时任证监会主席肖钢在2016年全国证券期货监管工作会议上提出,在充分评估、严防风险的基础上,做好原油等战略性期货品种的上市工作。

2017年5月11日晚,上期所旗下子公司上海国际能源交易中心正式对外发布交易中心交易规则及11个相关的业务细则,标志着“中国版”原油期货交易再进一步;2017年6月13日,中国期货业协会发布公告,为了配合原油期货上市,已对现有自律规则进行一定修改,并发布三项指引,以规范和指导各期货公司为境外交易者和境外经纪机构从事境内期货交易提供期货经纪及结算服务。

2017年12月2日,证监会副主席方星海在第十三届中国(深圳)国际期货大会上表示,中国原油期货已经进入上市前的冲刺阶段。原油期货即将“破茧而出”,它被视为我国资本市场扩大对外开放的探索和试点,也是推动上海国际金融中心建设和上海“一带一路”能源市场建设的重要举措,市场各方寄予很高的期望。

2017年12月9日-10日,上海国际能源交易中心进行了年内第五次原油期货上市前的全市场生产系统演练。业界认为,从演练情况来看,“中国版”人民币计价的原油期货在制度、规则和技术方面已经不存在障碍。

2018年2月9日,中国证监会正式发布通知,原油期货将于2018年3月26日,在上海期货交易所子公司——上海国际能源交易中心挂牌交易。

等了这么久,原油期货终于要来了。

中国原油期货上市已筹备五年为何进程如此漫长

走走停停,原油期货筹备至今已五个年头,此前关于原油期货即将上市的消息几乎每一年都要传上几次,为何原油期货推出一波三折?

北京大学金融与证券研究中心主任曹凤岐曾表示,“这么多年我们在试图推出,但条件不太成熟。”他指出,中国在商品期货方面有黄金期货、沪铜期货等比较成熟的品种,但中国对运作国际原油期货市场缺乏经验,尤其是国际原油价格波动较大,存在风险控制的问题,所以这些年中国并不着急推出。

在(香港)金融衍生品投资研究院院长王红英看来,以前原油采取了国家战略能源垄断的方式,由“三桶油”定价,国家发改委配额,是受国务院直接管理的一个非常重要的战略产品。“在近几年来,已经开放了一些民营企业的原油进口权,但是只有十几家,主要还是由国家原油企业来定价,市场化的程度还很有限。”

王红英表示,原油关系到国计民生,关系到一些企业发展的成本及老百姓的汽车消费用油等。而市场化之后,对于风险的评估应该如何去做,我国相关部门还是保持着比较审慎的态度。比如说,如果出现了极大的涨价,就会对经济发展产生很大的影响。其次在我国的外汇管制下,外汇不能随意兑换,而国际买卖都是根据美元来定价,如果海外机构来我国交易,那么结算也是很麻烦的事。[3]

此外,考虑到原油期货上市初期可能面临的问题,也使管理层变得格外谨慎。

一、市场参与度不足造成的流动性不足

一个新品种的上市往往会出现持仓量、成交量偏低造成的流动性不足问题。目前国内的个人投资者投资原油需要50万人民币或者等值外币的保证金,而机构投资者需要100万人民币或者等值外币的保证金,较高的门槛限制了投资者参与原油期货的积极性。此外,以1桶原油价格50美金计算,1桶原油折人民币的价格在350元/桶左右,那么一手合约的货值就是350000万,则一手合约的保证金为3.5万人民币左右,如此高昂的保证金对于交易的活跃度产生了进一步的抑制。

此外,产业套保需求美原油更具有优势,现货交割迪拜油优势明显,因此产业的参与度可能也会很低。如果一个品种上市后活跃度不够,那么这一品种很难发挥其自身的功能,而这是原油期货上市之初急需解决的问题。

二、国外投资者认同问题

原油期货上市的重要目的是为了取得亚太地区原油的定价权,那么为了获得这一权利,国内的原油期货就不仅需要国内投资者交易,也需要国外的投资者进行交易。目前亚太地区多家期货交易所上市了原油期货,国外的投资者对于国内原油期货的认同很大程度上决定了未来获取亚太地区定价权的成功与否。

因此,原油上市之后,如何扩大国内原油期货在国外特别是亚太地区的影响力就成为了原油期货的重要任务。

三、交易和监管的风险控制难度大

原油期货不同于其他商品期货,由于国际化的需要在制度上和国内其他商品期货具有很大的差异,甚至很多制度是期货市场上创新的。首先,原油期货用人民币来结算,但是允许外币充当保证金,这就存在外汇巨幅波动带来的外汇风险,在如何控制外汇风险方面国内期货监管机构没有经验,这是需要特别注意的。

中国投资市场不够成熟,因此,即便中国的原油期货合约及监管框架是参照最稳定、公平、公正,久经考验的美原油框架也无济于事。中国的股指期货曾经创造了奇迹,成为全世界流动性、波动性、持仓量、交易量最大的衍生品,但是一次股灾,就将规则全改,来自舆论的压力让管理层胆寒。

四、没有成熟的现货市场做铺垫,市场结构不合理

原油是大宗商品里面对储藏、运输、交割等要求最高,且背景最复杂的一个品种。与黄金白银一样,要想顺利推出期货等衍生品市场,现货市场的发展程度很重要,没有成熟且发达的现货市场做铺垫,期货市场基础是很薄弱的。

国内对于炼油市场仍然没有完全放开,市场集中度非常高,价格存在垄断风险。目前国内具有原油开采权的企业只有“三桶油”,具有进口原油使用权的企业也只有少数一些地炼企业,这导致在期货市场上能够注册仓单的企业寥寥无几。而对于多头而言,虽然只要能够开具增值税发票的企业就能够参与交割,但是能够使用原油的企业数量也为数不多,这就造成了原油期货上市之初市场的多空力量不对等。如何解决这一问题,也是市场急需解决的问题。[4]

中国版原油期货有什么特点

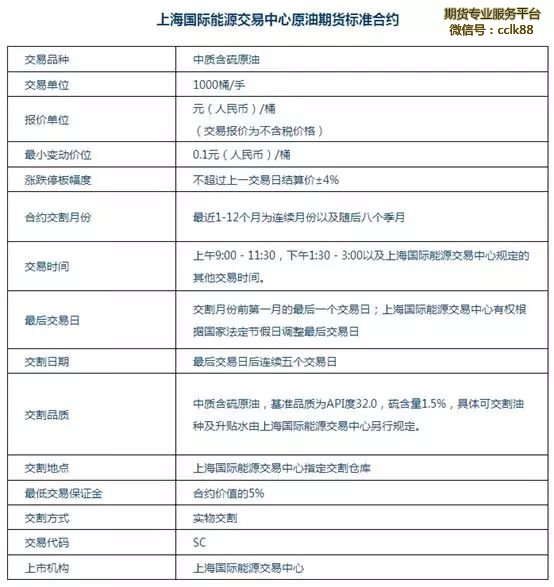

一、INE原油期货合约规则

据上海国际能源交易中心公开资料,原油期货标准合约的交割单位为1000桶,交割数量必须是交割单位的整数倍。

原油期货合约最后交易日为交割月份前第一月的最后一个交易日;为保护期货交易各方的合法权益和社会公共利益,防范市场风险,上海国际能源交易中心有权根据国家法定节假日调整最后交易日。

例如,临近最后交易日、最后交易日和交割日期之间出现连续三天以上的国家法定节假日的,上海国际能源交易中心可以决定提前或者延后最后交易日,并提前进行公告。

交割品质为中质含硫原油,基准品质为API度32.0、硫含量1.5%。具体可交割油种及升贴水由能源中心另行规定,上海国际能源交易中心可根据市场发展情况对交割油种及升贴水进行调整。

本合约所称的原油,是指从地下天然油藏直接开采得到的液态碳氢化合物或其天然形式的混合。

目前监管部门答复:国内5000元做一手原油期货,手续费400元一手原油期货均属于非法期货骗局,受害者可以直接向所在地的省份的证监局或者中国证监会举报违法线索,或者向公安机关,工商部门举办违法犯罪线索,

微信扫码二维码 “零佣金”期货开户