铁矿石期权做一手要多少钱?铁矿石期权保证金多少?

来了!来了!它来了!黄金期权、铁矿石期权要来了!继中金所沪深300股指期权传来好消息之后,上期所、大商所也传来了好消息!下面就带大家了解一下黄金期权、铁矿石期权征求意见稿详情吧。

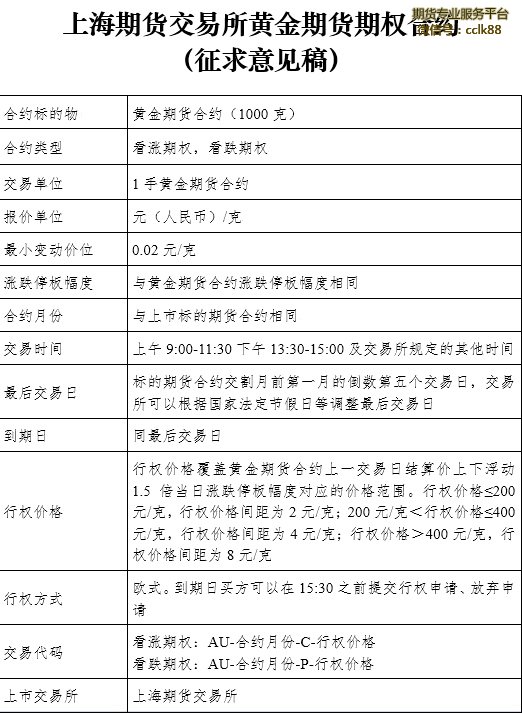

一、黄金期货期权合约征求意见稿

上海期货交易所(下称上期所)11月11日发布公告,就《上海期货交易所黄金期货期权合约》公开征求意见。

根据此次公布的黄金期权合约(征求意见稿),黄金期权合约交易单位为1手(1000克)黄金期货合约;最小变动价位为0.02元/克;涨跌停板幅度与黄金期货合约涨跌停板幅度相同;行权价格覆盖黄金期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。行权价格≤200元/克,行权价格间距为2元/克;200元/克<行权价格≤400元/克,行权价格间距为4元/克;行权价格>400元/克,行权价格间距为8元/克。行权方式为欧式,即到期日买方可以在15:30之前提交行权申请、放弃申请。

黄金行业是我国的战略性行业之一。自2002年黄金市场化改革开始后,我国黄金行业迎来了快速发展的新局面。经过十多年的发展,目前我国黄金生产和消费已连续多年跃居全球首位,每年黄金进口量超过千吨,我国黄金市场已经成为亚洲地区的重要市场。近年来,随着国内黄金行业在风险防范上的认识不断深入,也由于贵金属价格走势错综复杂,仅仅利用黄金期货防范风险已经不能满足贵金属企业的风险管理需求,市场对推出黄金期权的呼声日益增强。

上期所相关负责人表示,黄金期权是对黄金期货的有效补充,将提高黄金产业链企业风险管理的灵活性,完善黄金价格形成机制,提升我国黄金市场国际影响力。上期所将根据公开征求意见情况,完善黄金期权合约。

二、铁矿石期货期权合约征求意见稿

铁矿石期权合约草案:

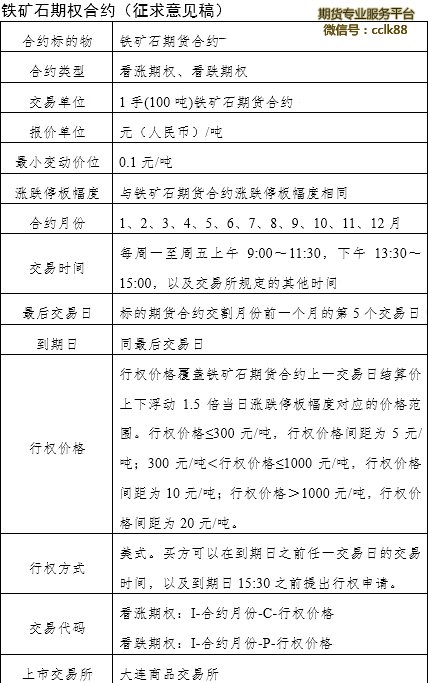

(一)合约标的

铁矿石期权合约的标的物为铁矿石期货合约。与现货相比,期货标准化程度高,价格公开、透明、连续,更适于作为商品期权的标的物。

(二)交易代码

合约代码采用看涨期权(标的期货合约交易代码-合约月份-C-行权价格)、看跌期权(标的期货合约交易代码-合约月份-P-行权价格)的格式。C和P分别代表看涨期权和看跌期权的合约类型代码。如I-2001-C-600,代表标的为2020年1月份交割的铁矿石期货,行权价格为600元/吨的看涨期权。

(三)交易单位

期权交易单位是指1手期权合约对应标的期货合约的数量,1手铁矿石期权对应1手(100吨)铁矿石期货合约。

(四)报价单位

铁矿石期权报价单位设计为与标的期货合约一致,报价单位为元(人民币)/吨。

(五)最小变动价位

最小变动价位是指该期权合约单位价格涨跌变动的最小值。从豆粕期权市场运行情况来看,通常浅虚值期权合约较为活跃,其价格波动小于标的期货的1/2,设置较小的最小变动价位,有利于提高报价精度,使期权价格能够及时、有效反映标的期货价格的变动。因此,铁矿石期权最小变动价位设置为0.1元/吨,占标的期货的1/5。

(六)涨跌停板幅度

涨跌停板幅度是指期权合约在一个交易日中上涨或下跌的最大值。我所铁矿石期权合约涨跌停板幅度与标的铁矿石期货合约涨跌停板幅度相同。当期权价格小于停板幅度时,跌停板价格取期权合约的最小变动价位。

铁矿石期权保值怎么计算

期权交易实行保证金制度。期权卖方交易保证金的收取标准为下列两者中较大者:

(一)期权合约结算价×标的期货合约交易单位+标的期货合约交易保证金-(1/2)×期权虚值额;

(二)期权合约结算价×标的期货合约交易单位+(1/2)×标的期货合约交易保证金。

第四十六条 针对期权交易不同的持仓组合,交易所可规定不同的交易保证金收取标准。

第四十七条 期权交易实行涨跌停板制度。停板价格计算公式如下:

(一)涨停板价格 = 期权合约上一交易日结算价+标的期货合约涨跌停板幅度;

(二)跌停板价格 = Max(期权合约上一交易日结算价 - 标的期货合约涨跌停板幅度,期权合约最小变动价位)。

看涨期权的虚值额=Max(期权合约行权价格-标的期货合约结算价,0)×标的期货合约交易单位;

看跌期权的虚值额=Max(标的期货合约结算价-期权合约行权价格,0)×标的期货合约交易单位。

(七)行权方式

我所铁矿石期权是美式期权,买方在合约到期日及其之前任一交易日均可行使权利。美式期权行权灵活便利,可以降低期权集中到期对标的市场运行的影响,是国际市场商品期货期权的主流行权方式。

(八)合约月份

合约月份是指期权合约对应的标的期货合约的交割月份。铁矿石期权合约的月份为1、2、3、4、5、6、7、8、9、10、11、12月,与标的期货合约月份一致。期货合约的所有月份均有对应期权合约,便于每一期货合约都有可选择的期权合约进行套期保值和策略组合。

(九)行权价格

期权行权价格是指由期权合约规定的,买方有权在将来某一时间买入或者卖出标的期货合约的价格。期权行权价格覆盖的范围应该足够宽泛,即便在期货价格波动较大时,仍然能够满足投资者对平值、实值、虚值期权的避险需求。但在一定范围内,期权的行权价格数量应当适量,过多将影响单一期权合约的流动性,过少则可能导致缺乏相应合约构建策略组合。

我所规定行权价格应当覆盖其标的期货合约上一交易日结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围。随着期货价格的变动,每一个交易日将根据上一交易日标的期货结算价上下浮动1.5倍当日涨跌停板幅度对应的价格范围,增挂新行权价格的期权合约,满足投资者多样化避险需求。

(十)行权价格间距

行权价格间距是指相邻两个行权价格之间的差。从铁矿石期货历史交易数据来看,期货价格主要在300元/吨至1000元/吨区间内波动,为与标的期货价格范围相匹配,我所采用分段式的行权价格间距。铁矿石期权行权价格小于等于300元/吨时,行权价格间距为5元/吨;行权价格大于300元/吨且小于等于1000元/吨时,行权价格间距为10元/吨;行权价格大于1000元/吨时,行权价格间距为20元/吨。

(十一)交易时间

期权交易时间与标的期货交易时间一致。

(十二)最后交易日与到期日

最后交易日是指期权合约可以进行交易的最后一个交易日,到期日同最后交易日。为保证期权买方(卖方)在最后交易日能够顺利行权(履约),同时保证到期日后有充裕的时间对行权(履约)获得的期货持仓进行平仓,期权最后交易日设定为标的期货合约交割月份前一个月的第5个交易日。

11月22日,证监会宣布批准大连商品交易所(以下简称“大商所”)自12月9日起开展铁矿石期权交易。作为大商所首个工业品期权,铁矿石期权上市将进一步丰富我国衍生工具体系,对促进衍生品市场深入服务钢铁行业、推进铁矿石国际定价中心建设具有重要意义。

据了解,铁矿石作为钢铁的重要原料,对我国钢铁行业的发展至关重要。我国是全球最大的钢铁生产国,也是全球最大的铁矿石进口国和消费国。近年来,受国内外宏观经济形势变化、钢铁行业去产能去杠杆等因素影响,铁矿石期现货价格波动频繁,产业链企业对于上市铁矿石期权、丰富钢铁避险工具体系的需求日益增强。

市场人士介绍,商品期权具有保险、增强收益和波动率管理等功能,支持期权组合等多样化、灵活的交易策略。铁矿石期权上市后将与铁矿石期货形成合力,为钢铁产业链企业提供个性化的风险管理工具,推动含权贸易等交易模式创新,帮助企业更精准地对冲价格波动风险。同时,由于商品期权与商品期货有较强的联动性,铁矿石期权上市后,交易者可以在期货和期权两个市场之间开展套利、对冲交易,有效管理标的期货价格波动,并在一定程度上提升期货市场运行质量,进一步发挥衍生品市场功能。

记者了解到,铁矿石期权是以铁矿石期货为交易标的。自2013年10月铁矿石期货上市以来,市场整体运行平稳有序,市场结构不断完善,已有1200多家钢矿企业深度参与期货交易,今年前10月法人客户持仓占比45%,同比增长近5个百分点。2018年5月,铁矿石期货引入境外交易者,吸引了来自15个国家和地区的170多个境外客户,国际影响力持续提升。目前,我国铁矿石期货已发展成为全球规模最大的铁矿石衍生品,在市场规模、产业参与和国际影响上具有明显优势,为铁矿石期权上市奠定了良好的市场基础。

据了解,大商所高度重视商品期权市场的建设和培育,2017年起先后上市了豆粕、玉米期权。近年来,大商所加强期权市场培育及推广、适时优化商品期权合约规则,市场规模和流动性持续提升,期权功能有效发挥,规则制度、技术系统得到充分检验,市场各方对期权工具理解和应用不断加深,为铁矿石期权等新工具上市打下了基础。

大商所相关负责人表示,铁矿石期权上市后将有利于构建期货与期权市场、场内与场外市场、现货与衍生品市场、境内与境外市场互联互通、相互促进的市场体系,进一步完善铁矿石衍生品市场的产品体系。目前,大商所已完成铁矿石期权合约、参数设计以及技术系统的升级,下一步将结合市场意见和建议,优化合约规则,稳步推进上市各项准备工作,确保铁矿石期权的平稳推出和稳健运行。

微信扫码二维码 “零佣金”期货开户