美国经济复苏受阻 运用美债期货管理风险

6月份,在复工复产的驱动下,美国经济出现修复性反弹,包括就业数据、制造业和居民消费都出现了环比反弹。然而,随着美国疫情二次爆发,各州纷纷暂停经济解封计划,美国经济修复力度下降,7月份各项指标开始走弱。

从国债市场来看,美国短期国债收益率在低位徘徊,并没有进一步下降。截止7月20日,2年期美债收益率为0.16%,而此前在6月1日一度降至0.14%,去年同期为1.8%。这意味着随着美国救助资金消耗了大部分之后,而疫情二次爆发阻碍美国经济复苏,需要更多政策和资金来继续救助微观主体,美联储短期政策真空期导致短期利率下行动能不足。

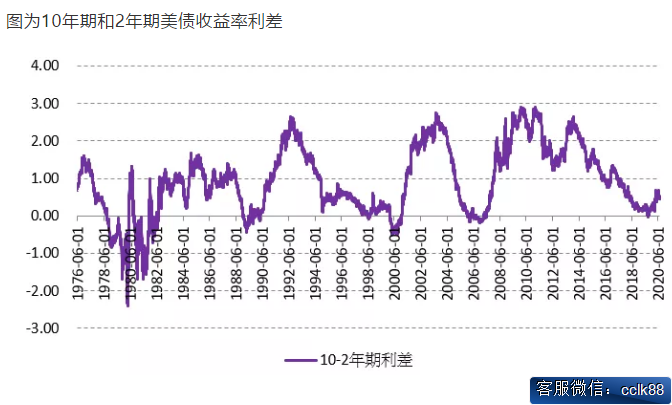

10年期和2年期利差

长端国债收益率下降明显。截止7月20日,10年期美债收益率降至0.62%,离4月创下的年内最低点0.6%只有一步之遥。一般来讲,长端国债收益率反应经济增长前景,10年期美债收益率下跌和美国疫情二次爆发、大多数美国地方州政府暂停经济开放、经济复苏遭遇中断的实际情况相吻合。

从10年期和2年期利差来看,已经自1月份以来的反弹高位回落。一般来讲,美债长短端利差缩减或者倒挂都意味着美国经济增速前景恶化,经济增长动能减弱。

图为10年期和2年期美债收益率利差

美国初露苗头的经济复苏势头正在减弱

从经济数据来看,可以验证美国经济复苏开始停滞。7月密歇根消费者信心指数由前值78.1%回落至73.2%,远不及预期值79%。与此同时,美国主要疫区的各类线下经济活动快速降温。以餐饮消费为例,6 月下旬以来,佛罗里达、德克萨斯餐馆用餐人数同比增速分别由-16%、-9%大幅回落至-59%、-58%。

5-6月份美国经济复苏并非是自发的或者具有内生动力的,主要是美国无限量的货币宽松和积极的财政政策在发力。从美国经济角度出发,本次疫情对美国经济影响仅次于1929年的大萧条。同时长期经济增长要素在恶化(主要是人口要素),贫富差距继续创历史新高。

美国通过大规模的货币、财政刺激向企业和居民输送资金,但可能更多只是延后了部分衰退。越来越多的美国企业宣布破产。美国破产法庭的数据显示,5月份,全美共计有722家企业申请破产保护,同比猛增48%。环比来看也很惊人,增速达到28%。虽然这一数字已经创出了2011年5月以来的最高水平,但这波破产潮并没有过去,未来预计将有更多企业加入申请破产保护的行列。

据福布斯报道,今年迄今为止,美国已经有1万多家店面关闭,这一数据超过了过去几年的全年水平。在今年下半年,店面关闭显然还将进一步加速。据Coresight预计,今年全年美国或将有25000家店永久关闭,其中55%到60%将在美国商场内。分析师预计,未来三到五年,美国将有四分之一的商场会完全消失。

美国零售业主从5月下旬开始向租户发出数千个违约通知,而租户又因疫情而面临停业、客流锐减、销售数据和现金流崩溃的困境。根据CoStarGroup的一份分析报告,仅在4月份,就有大约74亿美元租金尚未支付,在总租户中占比大概是45%,房东只收到了预期租金的四分之一。惠誉数据显示,6月美国商业地产抵押贷款支持证券(CMBS) 违约率单月上涨213个基点,创16年来最大单月涨幅,酒店和实体零售业成为重灾区。

美国经济能否持续复苏?

美国经济能否持续复苏,私人部门资产负债表修复是关键。历次美国经济走出衰退,与低利率环境降低融资成本、支撑企业盈利止跌反弹紧密相关。企业盈利是美国经济核心驱动力,领先消费、投资及GDP等变化。同时,企业盈利主要受融资及劳动力成本影响。从当前美国企业利润来看,并没有很好的修复,而是出现大规模破产浪潮。接下来随着美国部分财政救济措施在7月底到期,将会导致企业信用利差再度攀升,信用违约风险继续攀升。尽管美联储尚存的救市措施足够稳定金融市场的动荡,但是其结果将不断扩大已经膨胀的资产负债表,将导致美国股票市场的扭曲。

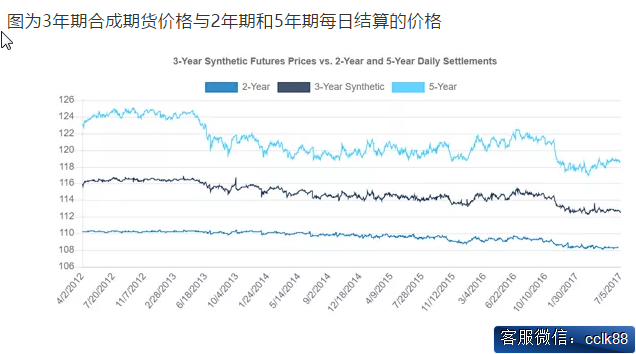

鉴于美国疫情二次爆发,美联储货币政策继续保持宽松,因此短端利率大概率保持低位,但是由于美国经济前景不乐观,长端国债收益率下行幅度会超过短端利率。操作上,建议做多长端国债。至于要管理中短期美债波动风险,投资者可以关注芝商所重新发行的3年期美国国债期货合约(代码:Z3N),其合成期货价格在2年期和5年期美债期货之间进行了适当的追踪,波动性也介于两者之间,是对冲2至5年期债券波动性的有用工具。

图为3年期合成期货价格与2年期和5年期每日结算的价格

芝商所是全球领先的利率衍生产品交易市场,可交易短期,中期及长期的利率期货和期权产品。包括以美国债券,30天联邦基金及利率掉期为标的物的期货及期权产品。通过芝商所的美国国债期货和期权,充分把握政府债券市场的流动性、安全性和多样性。利用芝商所的美国国债,享受高度流动性的市场和不断扩大的市场容量

微信扫码二维码 “零佣金”期货开户