11月下旬,国内天然橡胶主产区云南将率先进入停割季,海南则在12月份逐步停割。在国内产区季节性供给下降的影响下,通常12月份天然橡胶市场的单月价格表现要好于其他月份。

上周五是沪胶1911合约的最后交易日,结算价收于11090元/吨,至此2018年产的天然橡胶将退出注册仓单序列。截至11月19日,沪胶2001合约收在12130元/吨,高出1911合约最后交易日1000元/吨左右。笔者认为,在未来两个月沪胶市场将上演季节性停割预期与2019年新胶注册仓单量的博弈。

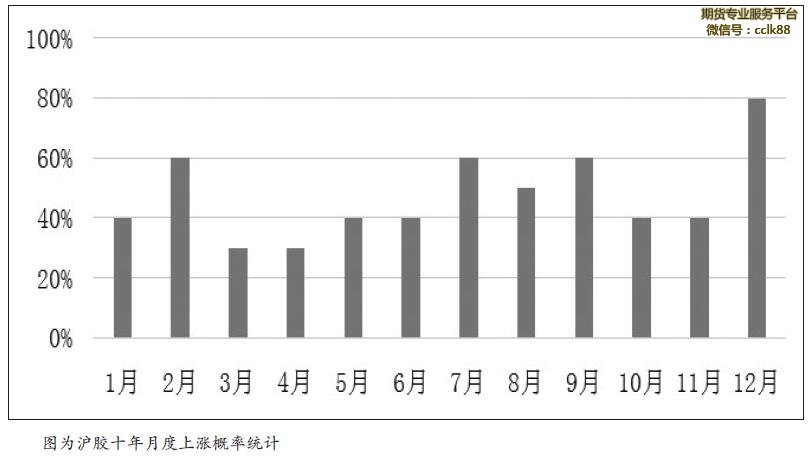

11月下旬,国内天然橡胶主产区云南将率先进入停割季,海南则在12月份逐步进入停割。在国内产区季节性供给下降的影响下,通常12月份天然橡胶市场的单月价格表现要好于其他月份。从统计数据上来看,过去十年间,12月份的沪胶价格仅有2个月份收跌。虽然各年涨跌幅度存在大小差异,不过12月份的收涨概率还是非常惊人。因此说,12月份将是一个预期偏涨的季节。

但是,我们也注意到上海期货交易所天然橡胶的仓单水平还处在一个很高的水平。截至11月19日,上海期货交易所的天然橡胶仓单量为459590吨,这当中还包含有2018年产的期货仓单。在11月合约交割结束后的2017年和2018年,上海期货交易所的旧仓单注销仓单量都在20万吨上下,然后新仓单继续流入补充。预计2019年的仓单变化趋势将和过去两年相似,而新仓单的流入量将进一步影响2020年1月合约的交割定价。

从大的供求趋势看,根据长期扩种面积和平均单产推算,东南亚主产国泰国的天然橡胶的增产潜力仍有50万—80万吨的空间,不过泰国政府已多次提到要砍伐老树来抑制产量的增长,预计今年泰国的天然橡胶产量将接近2018年水平或略有增长。而印度尼西亚的增产潜力则主要得益于单产的提高,今年受真菌病影响产量将确定性下滑。越南后期的天然橡胶的增产潜力同样来自新增的扩种面积,预计后期仍有20万吨以上的增长潜力,且对国内全乳胶价格有较大影响力。总的来看,今年可能是全球天然橡胶产出小幅增长的年份。

无独有偶,在天然橡胶供给端告别快速增长后,天然橡胶市场下游需求端也面临增长乏力的窘境。2019年1—10月份,我国汽车产销量同比分别下降了10.4%和9.7%。在轮胎产量方面,1—10月国内橡胶轮胎外胎产量为70328.5万条,同比仍有2.5%的小幅增长。

综上分析,笔者认为,今年的天然橡胶市场是一个供需双弱的市场结构,但供大于求的供需格局尚未被打破,后期库存水平尤其是注册仓单量仍对期货价格会起主导作用。预计后期沪胶2001合约的价格下限在11500元/吨附近,上档13000元/吨则依然压力重重。

版权声明:本网未注明“来源:中国期货期权网”的文/图等稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如对稿件内容有疑议,认为转载稿涉及版权等问题,请在两周内来电或来函与中孚期货期权网联系,我们将在第一时间处理。